自财税【2016】36号文以来,财政部国家税务总局针对资管产品缴纳增值税陆续出台了包括财税【2016】140号文、财税【2017】2号文以及财税【2017】56号文等进行相关规定,发文涉及了整个资管行业包括银行、公募基金、基金子公司、期货资管、券商资管、私募基金乃至托管外包机构等各链条上各主体的相关权利义务和责任,而其中56号文约定的征收时点(2018年1月1日)也即将到来。

私募管理人作为自主发行契约式基金的增值税纳税主体,即便已经有了产品托管外包服务的合作伙伴,但外包出去的也只是服务而并非义务,因此作为纳税义务人至少应关注以下6个问题:

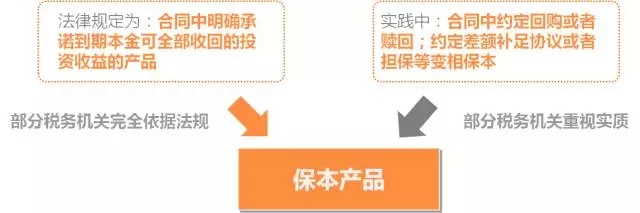

保本与非保本的界定

根据【2016】140号文规定,保本收益、报酬、资金占用费、补偿金,是指合同中明确承诺到期本金可全部收回的投资收益。对于保本产品投资人应缴纳增值税,而对于金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。

按照法规规定,界定该产品是否保本的核心在于在产品合同中是否有明确承诺到期本金可全部收回,即合同明确承诺保本。但是就目前资产管理产品来说,不管是私募基金、信托计划、资管计划等从监管层面都不允许承诺保本或者保收益,甚至目前还存在的部分银行保本理财产品也随着11月17日下发的《中国人民银行、银监会、证监会、保监会、外汇局关于规范金融机构资产管理业务的指导意见(征求意见稿)》里要求金融机构开展资管业务时不得承诺保本保收益、金融管理部门对刚性兑付行为采取相应的处罚措施而将逐渐消失。一言以蔽之,未来资产管理产品的合同中将不再有保本保收益条款。那税务规定的这一条是否就完全不再适用了呢?

如果税务机关严格按照税务规定执行,那么对于投资人来说,就不存在去购买一个合同约定的保本产品可能性,也不会再缴纳相应的增值税;但是在实际操作中,有的税务机关在征税过程中认为实质重于形式,即虽然合同中没有保本承诺,但是如果有回购或者赎回安排,或者合同中约定了差额补足协议等等也将有可能被认为是“保本”。比如在合同里约定了如果到期产品出现了亏损,将由管理人或者另外的投资人对其进行差额补足,这就可能将会被认定为保本型产品。

对此,各个地方税务机关处理方法有所不同,需要适用于管理人所在地的具体政策。比如A管理人所在地税务机构严格按照法规执行,不进行实质判断,但其托管外包机构B所在地却要求按照实质进行判断,此时A管理人就应当与B进行协商,了解其统计口径,进行税务筹划。针对保本型产品,增值税率为6%。

对于非保本产品是否缴税?

上述已经说明,对于保本产品投资人应当缴纳增值税,不管这个产品是否持有至到期还是中间赎回。那么对于非保本产品呢?

结合财税【2016】36号的规定[注1]以及财税【2016】140号规定[注2]我们认为:对于非保本产品持有至到期,投资人不用缴纳增值税;但是如果没有持有至到期,购入产品不算金融商品转让不用缴纳增值税,但对于中间赎回,应当就收益缴纳增值税。所以如果投资人购买的一个产品是永续产品且中间进行了赎回,或者是在合同期限非常长且定期开放的产品中进行赎回,那么我们认为都应当就产品收益部分缴纳增值税。此处纳税主体是投资人,增值税率为6%。

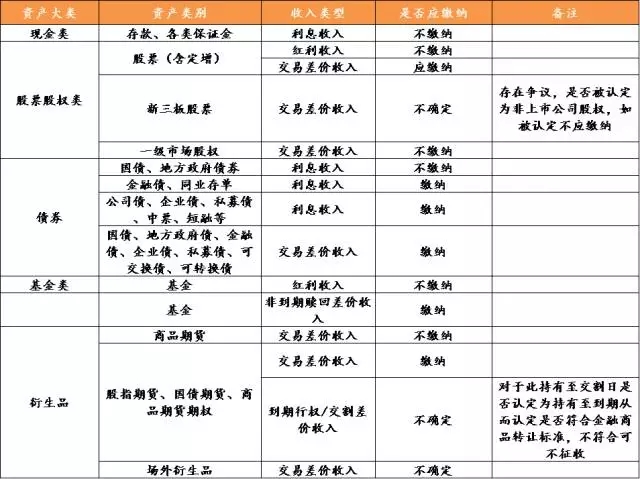

对哪些资产是增值税科目?

财税【2017】56号文规定资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税,此时纳税人为该产品管理人。资管产品底层根据投资性质不同分为贷款服务类(如提供贷款服务的信托产品)及金融商品转让类(如买卖股票、债券获取差价),现在明确上述产品获得的收益由管理人作为主体进行纳税。

随着金融工具的进一步发展和丰富,许多产品中投资品种并不单一,尤其多策略产品中投资范围更加广泛,运营资管产品过程中就需要梳理资管产品作为投资人投资哪些标的需要缴纳增值税。

但对于私募契约式基金而言是否被认定为证券投资基金意义重大但目前也存在争议,根据“财税[2016]36号文”附件的规定证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券可以免收增值税。但是通常这里所指的证券投资基金是公募基金,对于私募投资基金尚存在争议,以下资产梳理假设私募投资基金不符合该免税条款。

私募契约式基金如果被认定为证券投资基金管理人运用基金买卖股票、债券可以免收增值税。

对于每一种金融资产的应税梳理,各个私募管理机构都应当就自己最常见的投资范围向税务咨询机构或者托管外包机构进行咨询确认,清晰地把握和确定最终应税的资产项目和征收方式。

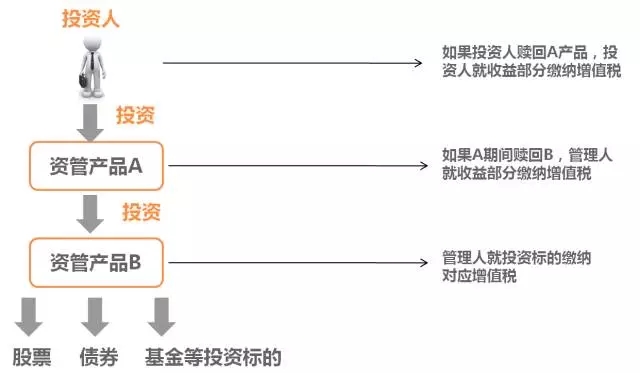

嵌套下的产品收税过程

有许多私募管理人非常关注在多层嵌套的情况下是否可能存在多重收税,如果是,又是在何时发生的呢?

嵌套后可能存在双重税收的可能,因此不管未来从税务筹划还是监管导向来看,契约式基金将更愿意做平层结构。举一个私募产品中最常见的例子,两层的均为非保本的定期开放产品,看看是如何被多重征税。

由此可以看到,如果投资人没有对A产品持有至到期,A产品也没有对B产品持有至到期的话,每增加一层嵌套产品就可能增加一层税收,所以未来不管是监管政策还是税收政策,都是不鼓励太多层数的嵌套。

收税时间点

什么时候开始征收增值税,在文章开篇已经向大家说明,即2018年1月1日。对于2018年1月1日前到期的产品,将不再缴纳;对于2018年1月1日之后成立的资管产品一定会缴纳。那么对于跨越了2018年1月1日存续的产品如何缴纳呢?

对于资管产品A有两点值得注意:

1、对资管产品在2018年1月1日前运营过程中发生的增值税应税行为,未缴纳增值税的,不再缴纳;已缴纳增值税的,已纳税额从资管产品管理人以后月份的增值税应纳税额中抵减。

2、新的增值税计算将以2018年1月1日作为起征时间点,如果投资标的是股票,无论之前持有该股票成本价格是多少,自2018年1月1日起只要卖出该股票相对于1月1日的价格有收益就应当纳税。

因此开始起征增值税的时间已经逼近,大家是否已经做好准备了呢。

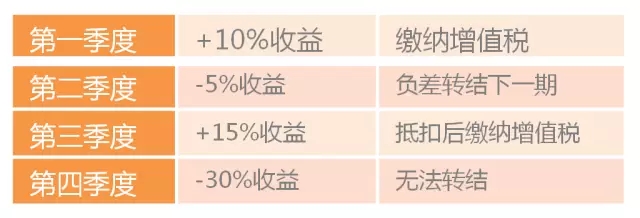

增值税是否有可能多缴

最后一个问题,在增值税缴纳过程中是否存在管理人多缴增值税的情形呢,如果是,应当怎样避免?

对于因为金融商品转让而获得的收益,将就其收益缴纳增值税。(金融商品转让按照卖出价扣除买入价后的余额为销售额。转让金融商品出现的正负差,按照盈亏相抵后的余额为销售额。若相抵后出现负差,可结转下一纳税期与下期转让金融商品销售额相抵,但年末时仍出现负差的,不得转入下一会计年度)。

那么如果一个按月度纳税的管理人在最后一个月出现了负差,或者按季度纳税的管理人在最后一个季度出现负差,是无法结转到第二年进行抵扣的。那么全年来看,该管理人就多交了增值税。举一个极端的例子,假设下图基金是一个仅投资于二级市场的股票基金,收益如下图:

本产品实际全年是亏损的,但是却缴纳了增值税。因此在投资波动率比较大的产品时,很有可能出现多缴纳增值税,所以管理人能否在最后一个纳税申报期稳住收益,将决定是否多交增值税。

——总 结——

增值税其本质是对新增价值或者附加值所征收的流转税,没有额外的收入收益也不会有对应的增值税。所以我们可以把它称为“幸福的烦恼”,相信所有投资私募权益类产品的客户都希望自己的产品可以被征收更多的增值税,因为那也意味着更好的收益。而上述所陈述的问题是私募管理人应该关注的,但目前具体的征收细节还尚未完全确定,具体的征收和申报存在较多争议,需要多与托管人和当地税务机关进行沟通。

[注1]

金融商品转让,是指转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动。其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。

[注2]

纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第4点所称的金融商品转让。

如果您想了解大岩资本更多资讯,敬请关注:大岩资本官方网站http://www.jaspercapital.com

深圳市福田区益田路5033号平安金融中心88层01单元

上海市浦东新区陆家嘴街道富城路99号 (震旦国际大楼)27层

香港中环德辅道中188号金龙中心17楼1701室