上一期的量化科普《选好基必看两大指标——收益率、波动率》中,我们了解了收益率和波动率,而收益率和波动率的比值就是单位风险收益率。不过,关于每单位风险所能带来的回报率,我们使用更多的是夏普比率,它是衡量基金的一个非常重要的指标。

夏普比率,是指基金承受的每单位风险所能获得的超额收益。超额收益,即超过无风险收益的差值(无风险收益如:长期国债利率或者是一年期存款利率),其计算公式为平均超额收益率除以其标准差:

简而言之,夏普比率表示投资者每多承担一分风险,可以多拿几分收益,可以看作是评价基金“性价比”的指标。

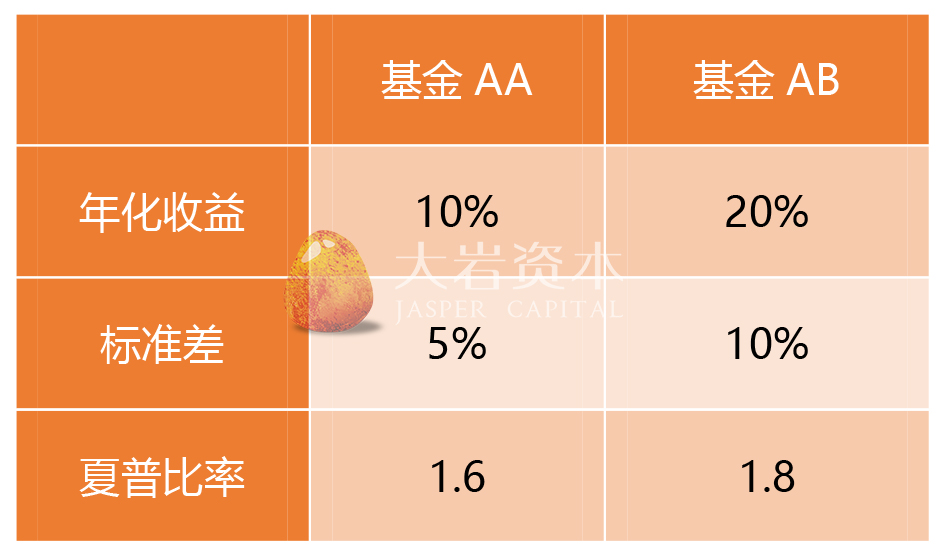

举个例子:假设无风险利率为2%,两个投资基金A、B的标准差和年化收益如下:

我们可以计算得出,A的夏普比率为1.6,B的夏普比率为1.8。所以,代表投资者每冒1%的风险,能够换来1.6%(1.8%)的额外收益,那么两只基金谁更好就一目了然了。

当然,没有什么工具是一劳永逸的,使用夏普比率也可能出现误判的情况。举个例子,一只基金收益率均值是10%,但是最近几个月它表现特别好,每个季度都能给你30%的回报。这时波动很大,那么相应的标准差、方差都会很大。在计算这个产品的夏普比率时,就会发生分母很大的情况,也就可能导致整个夏普比率变小。

大家在使用夏普比率时,有几点需要注意:

1、 一定要在同类型基金、同一时期作比较,否则是没有意义的;

2、 由于夏普比率的假设模型是正态分布的,只能衡量常态化的风险和超额收益,而股市“黑天鹅”风险是没法用夏普比率衡量的。

3、 计算夏普比率用到的基本上是基金的历史数据,所以计算出来的夏普比率只能代表过去的业绩,用其来预测未来是不严谨的;

4、 对于能承受高风险的投资者而言,预期收益低、夏普比率高的基金可能过于保守了。

对于普通投资者而言,在选择产品时需要进行更全面的考量,不妨按照常规手段,从过往业绩、基金经理、投资策略等入手,找到几只优秀的产品。然后再用夏普比率辅助我们做投资决策,选择夏普比率相对较高的那只,这才是更科学的方法。

深圳市福田区益田路5033号平安金融中心88层01单元

上海市浦东新区陆家嘴街道富城路99号 (震旦国际大楼)27层

香港中环德辅道中188号金龙中心17楼1701室